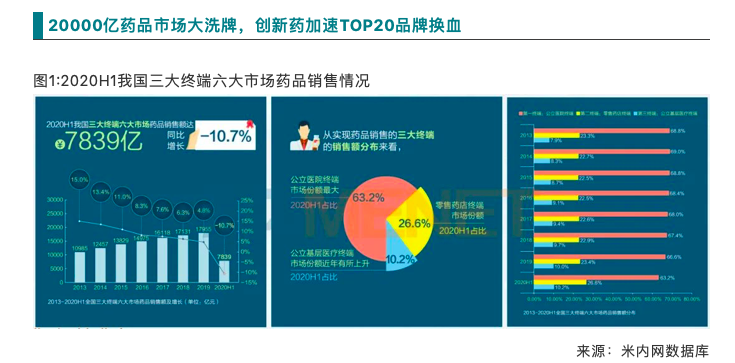

2020上半年我国三大终端六大市场药品销售额实现7839亿元,同比增长-10.7%。其中,公立医院终端市场份额最大,占比为63.2%;零售药店终端占比为26.6%,公立基层医疗终端市场份额近年有所上升,占比为10.2%。如果加入未统计的“民营医院、私人诊所、村卫生室”,则目前中国药品终端总销售额超过20000亿元,占2019年全国卫生总费用65196亿元的30.7%(药占比)。

从近三年TOP20最畅销品牌的变化情况来看,重点监控目录品种加快了退场的步伐,而以曲妥珠单抗、利妥昔单抗为首的创新药则以快速增长的态势冲进了2019年的榜单中。最近几年,国内龙头药企在小分子靶向新药及抗体新药领域的成效显著,多个国产新药已陆续获批并逐渐成为市场的新宠儿。

米内网数据显示,目前全球上市的80多个替尼新药中有8个为国产品牌,涉及正大天晴、和记黄埔、贝达药业、恒瑞、百济神州、豪森等国内研发龙头药企。此外,目前在仿的替尼申报品种数大于5个的企业有10多家,正大天晴以21个品种排在首位,齐鲁制药、豪森药业、石药集团、科伦药业、山东罗欣均有超10个品种在仿。

据NMPA数据显示,目前仅有23个国产单抗上市,加上已批准的39个进口单抗,国内共批准62个抗体药物,已超百亿规模。

标点股份总裁张步泳提到,2015年开始,抗体新药申报数量达到两位数,2017、2018年都达到40款,今年申报数量更是达到破纪录的81款,ADC、双抗成国内新药申报新趋势。从企业竞争格局来看,恒瑞申报数量依然遥遥领先,信达跟随其后。恒瑞目前申报以单抗为主,信达则免疫检验点的双抗更多,百济神州追求少而精,自研的抗体申报并不多,双抗均来自安进的研发管线。石药、齐鲁、科伦为传统药企中转型较坚决者,通过并购、自主研发建立了丰富的研发管线,且都非常注重建立海外研发中心。

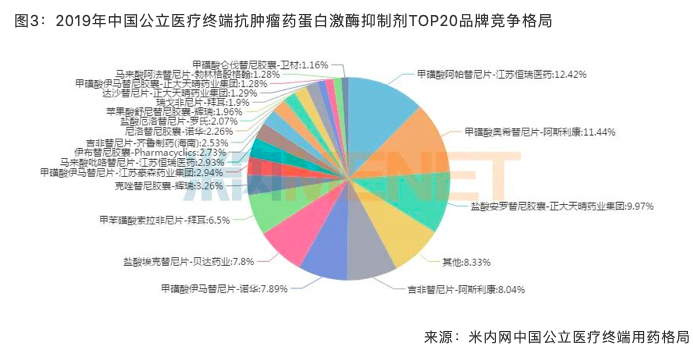

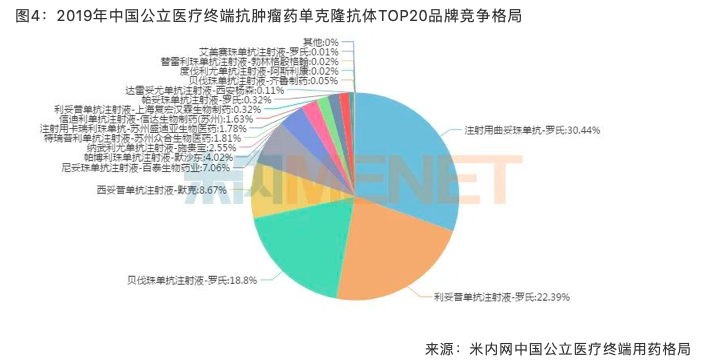

公立医院终端与公立基层医疗终端合称为中国公立医疗机构终端,合计市场份额超过七成,米内网数据显示,从最近三年的情况来看,以替尼为代表的蛋白激酶抑制剂在抗肿瘤化学药市场中的份额从2017年的13.62%上涨至2019年的21.22%,而以单抗为代表的单克隆抗体也从2017年的12.87%上涨至2019年的18.93%,上涨势头明显。

蛋白激酶抑制剂TOP20品牌由恒瑞的甲磺酸阿帕替尼片领军,TOP2是阿斯利康的甲磺酸奥希替尼片,两大品牌市场份额均超10%,正大天晴药业集团的盐酸安罗替尼胶囊位列第三位。

单克隆抗体TOP20品牌中,前三位归入罗氏囊中,加上帕妥珠单抗注射液、艾美赛珠单抗注射液,罗氏上榜产品共有五个。可见,目前国内市场上国产单抗的潜力依然巨大。

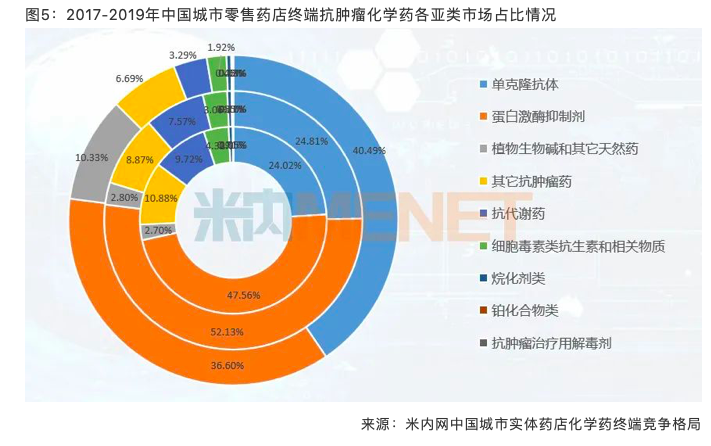

近年来,零售终端购药途径发生了巨大变化,线下客流减少,但客单上涨,线上B2C、O2O均有不同程度的增长,2020年疫情期间减少聚集,引爆“网订店送”的模式,并间接推动了互联网医院和网络医保支付的瓶颈打通。在常见病多发病和健康优化生活品类基础上,DTP药房等形式为零售带来肿瘤等增量品类,慢病品类重要性突显。

零售药店终端占比不到三成,但增速可观。米内网数据显示,从最近三年的情况来看,单克隆抗体和蛋白激酶抑制剂是份额最大的两个亚类,其中,单克隆抗体的份额从2017年的24.02%上涨至2019年的40.49%;多个替尼在2018年通过医保谈判在医院终端放量,因此在零售药店终端的销售额有所减少,蛋白激酶抑制剂的市场份额出下滑态势。

城市零售药店终端的单克隆抗体TOP20品牌中,恒瑞子公司苏州盛迪亚生物医药的注射用卡瑞利珠单抗与信达的信迪利单抗注射液成功挤进TOP5,市场份额均超过10%。创新药在系列新政的影响下,市场前景非常可观。

城市零售药店终端的蛋白激酶抑制剂TOP20品牌中,前三位被跨国巨头垄断,其中阿斯利康的甲磺酸奥希替尼片、吉非替尼片份额均超10%,国产品牌中正大天晴药业集团的盐酸安罗替尼胶囊和江苏恒瑞医药的甲磺酸阿帕替尼片排在四、五位。

2020年上半年,中国部分新药拿下了优异的成绩单,恒瑞的注射用卡瑞利珠单抗、正大天晴的盐酸安罗替尼胶囊均已成为了20亿大品种,信达的信迪利单抗注射液、贝达的盐酸埃克替尼片也是10亿品种的有力竞争者,君实的特瑞普利单抗注射液、百济神州的替雷利珠单抗注射液潜力可期。